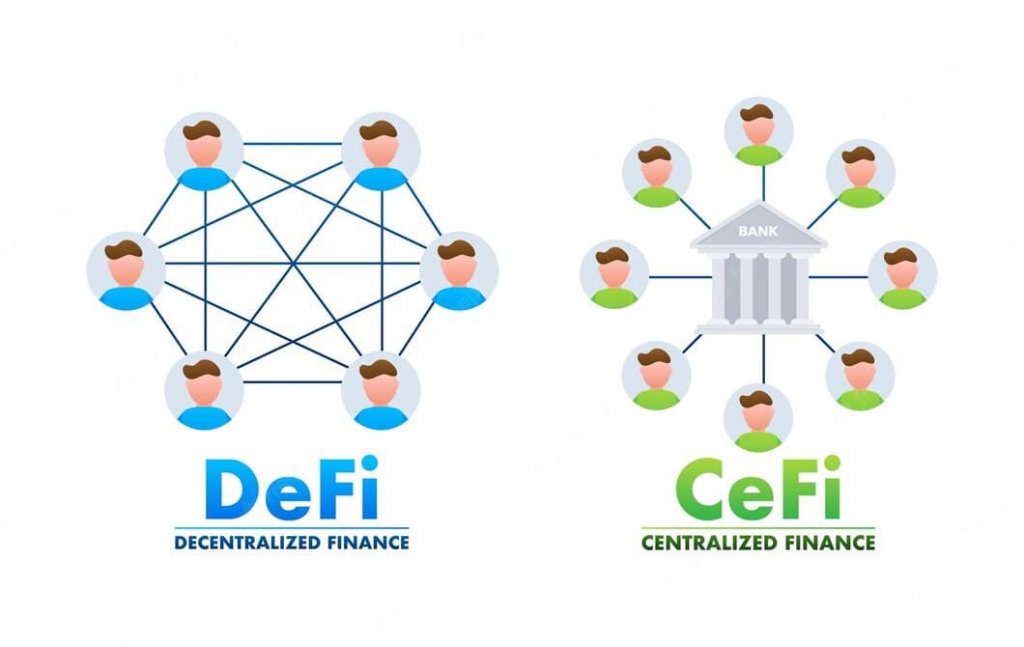

En el vibrante mundo de las criptomonedas, dos enfoques dominan el ecosistema financiero: DeFi (Finanzas Descentralizadas) y CeFi (Finanzas Centralizadas). Aunque ambos persiguen el objetivo común de ofrecer servicios financieros basados en activos digitales, sus métodos, riesgos y oportunidades de inversión difieren notablemente. En este artículo, analizaremos las principales diferencias entre DeFi y CeFi y exploraremos las oportunidades que cada uno ofrece a los inversores.

¿Qué es CeFi (Finanzas Centralizadas)?

CeFi, o Finanzas Centralizadas, es el modelo más tradicional en el ecosistema cripto. En CeFi, los usuarios depositan sus fondos en plataformas administradas por una entidad centralizada, como intercambios (exchanges) o bancos cripto. Estas organizaciones se encargan de la custodia, gestión y protección de los activos.

Algunos ejemplos de plataformas CeFi son Binance, Coinbase, Kraken y Crypto.com. Estas empresas ofrecen servicios como intercambio de criptomonedas, préstamos, staking y tarjetas de débito cripto, todo dentro de un entorno regulado y supervisado por un ente central.

Ventajas de CeFi:

- Facilidad de uso: Interfaces amigables y atención al cliente.

- Cumplimiento regulatorio: Mayor seguridad legal en muchas jurisdicciones.

- Acceso a liquidez profunda: Ideal para grandes transacciones.

- Variedad de productos: Ofrecen soluciones financieras integradas.

Desventajas de CeFi:

- Dependencia de la confianza: Los usuarios deben confiar en que la empresa maneje sus fondos de manera ética y segura.

- Riesgo de hackeos: Las plataformas centralizadas han sido blanco de ciberataques históricos.

- Restricciones regulatorias: En ciertos casos, los usuarios pueden verse afectados por bloqueos de cuentas o cambios legislativos.

¿Qué es DeFi (Finanzas Descentralizadas)?

DeFi representa un enfoque revolucionario: ofrece servicios financieros sin intermediarios, directamente sobre blockchain. Las aplicaciones DeFi funcionan mediante contratos inteligentes, que ejecutan automáticamente operaciones como préstamos, intercambios, ahorros y seguros.

Algunos proyectos populares en DeFi incluyen Uniswap, Aave, Compound y MakerDAO. A través de estos protocolos, los usuarios mantienen el control total de sus fondos y participan en sistemas abiertos, transparentes y sin permisos.

Ventajas de DeFi:

- Control absoluto: Los usuarios mantienen la custodia de sus propios activos.

- Acceso global: Cualquier persona con una wallet cripto y conexión a internet puede participar.

- Innovación constante: Nuevos productos y servicios aparecen rápidamente.

- Transparencia: Las reglas están programadas en contratos inteligentes auditables.

Desventajas de DeFi:

- Complejidad técnica: Requiere conocimiento sobre criptomonedas, wallets y seguridad.

- Riesgos de contratos inteligentes: Errores o vulnerabilidades en el código pueden causar pérdidas.

- Ausencia de regulación: Si algo sale mal, no hay soporte legal ni autoridades que intervengan.

Principales Diferencias Entre DeFi y CeFi

| Aspecto | DeFi | CeFi |

|---|---|---|

| Custodia | El usuario gestiona sus propios activos | La plataforma gestiona los fondos |

| Confianza | Confianza en el código | Confianza en la empresa |

| Regulación | Baja o nula regulación | Alta regulación en algunos países |

| Facilidad de uso | Requiere mayor conocimiento técnico | Más accesible para usuarios comunes |

| Innovación | Más rápida e intensa | Más lenta y conservadora |

| Riesgo | Fallos de código y volatilidad | Hackeos y mal manejo corporativo |

Oportunidades de Inversión en DeFi y CeFi

En CeFi, las oportunidades de inversión son bastante accesibles para quienes buscan opciones más tradicionales pero con exposición a criptoactivos. Algunas opciones incluyen:

- Staking de criptomonedas: Ganar recompensas por mantener activos bloqueados.

- Préstamos cripto: Ofrecer préstamos de criptoactivos y recibir intereses.

- Trading centralizado: Comprar y vender tokens de forma rápida y segura.

En DeFi, las posibilidades son aún más diversas y, para los usuarios más expertos, también más lucrativas:

- Provisión de liquidez: Aportar fondos a pools de liquidez y ganar comisiones de transacción.

- Yield farming: Mover activos entre plataformas para maximizar rendimientos.

- Lending descentralizado: Prestar o pedir prestado directamente a otros usuarios sin intermediarios.

- Tokens de gobernanza: Participar en decisiones de proyectos descentralizados y potencialmente beneficiarse del crecimiento de la plataforma.

Consideraciones Finales

La elección entre DeFi y CeFi no es necesariamente excluyente. Muchos inversores diversifican sus estrategias utilizando ambos modelos para equilibrar riesgo y rendimiento. CeFi puede ser ideal para principiantes o para quienes buscan servicios cripto en un entorno más familiar, mientras que DeFi ofrece mayores rendimientos y autonomía para los usuarios dispuestos a asumir más riesgos.

Antes de invertir en cualquiera de los dos, es fundamental realizar una investigación profunda, entender los riesgos implicados y definir una estrategia de inversión adecuada a tu perfil de riesgo.

En el dinámico mundo cripto, tanto DeFi como CeFi representan caminos viables hacia nuevas formas de libertad financiera. La clave está en saber cómo y cuándo aprovechar cada uno.